因民间借贷纠纷案件数量的上升,这两三年各地税务机关开始与法院对接案件信息,对民间借贷纠纷案件中出借人收到的利息收入依法征税。

一、 民间借贷纠纷各地法院与税局联动情况

2022年,湖南长沙市长沙县税务局联合检察院、法院等部门协同共治,建立民间借贷利息个人所得税征缴长效协作机制。2022年促成当事人主动申报并足额缴纳个人所得税240余万元。

2022年10月,江苏省江阴市税务局、法院双方签订协同备忘录,明确民间借贷案件涉税信息共享范围和流程,解决司法涉税征管难题。

2023年2月,吉林省“法院+税务”平台,法院会将符合纳税条件的执行案件上传,税务局计算出应缴税款后回传,通过法院执行回来的借款就会被“强制”缴纳税款。

2022年至今,已有江苏省、黑龙江省、湖南省、辽宁省、四川省等多地就民间借贷利息征收问题施行税局与法院联动,开展追缴专项治理。对于民间借贷利息的税款征收监管力度逐渐加大。

二、民间借贷纠纷被要求补税情况

(一)2023年9月9日国家税务总局深圳市税务局第二稽查局关于送达黄某木《税务处理决定书》的公告(深税二稽告〔2023〕80037号) 黄某木: 我局( 所) 于2021年3月2 5日至2023年7月12日对你(单位)(地址:广东省揭阳市榕城区榕华进贤门居委水棉巷29号之1)201 0年1月1日至201 8年1 2月31日纳税申报情况情况进行了检查,违法事实及处理决定如下: 经查实,你向深圳南某集团有限公司出借本金4000万元,于201 7年7月至201 8年12月收到借款利息、逾期利息及违约金、迟延履行期间利息总计38203643. 26元(含税),未按规定申报纳税。 (1)根据《中华人民共和国税收征收管理法》第三十二条的规定,追缴你所属期201 7年7-9月和201 8年1 2月合计少缴增值税1112727. 47元、城市维护建设税77890. 92元、个人所得税741818 3.16元,从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金。 (2)根据《国务院关于教育费附加征收问题的紧急通知》( 国发明电[1994]2号)第一条、《深圳市地方教育附加征收管理暂行办法》(深府办[ 2011] 60号)第二条和第四条的规定,追缴你所属期2 01 7年7-9月和201 8年1 2月合计少缴教育费附加33381. 82元、地方教育附加22254. 55元。

(二)2023年3月24日,深圳市税务局第一稽查局出具《税务行政处罚事项告知书》(深税一稽罚告〔2023〕B2238号),对庄**未按规定代扣代缴个人所得税679,611.65元,处应扣未扣税款679,611.65元50%罚款339,805.83元。

(三)2023年5月10日,吉林市税务局第一稽查局对一民间借贷未按规定申报纳税违法行为进行查处,王某实收利息从2020年11月26日(吉市税举督〔2020〕17号文件日期)为起点向前追征五年(2016年7月21日至2017年7月10日),共12笔合计12270000元,追缴各项税费共计2,893,896.54元。

(四)国家税务总局绍兴市税务局第一稽查局查处一起自然人逃避缴纳税款案件。检查人员经过核查取证,确认涉案人员李某为企业提供借款,并获取利息收入9455万元,未依法申报纳税。针对其违法行为,绍兴市税务机关依法作出追缴个人所得税等税费,并处罚款共计1187万元的处理决定。目前案件执行工作正在进行中。

三、民间借贷纠纷被追缴税款的法律依据

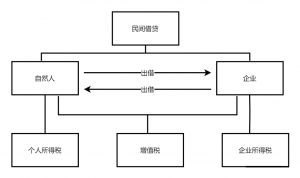

按照我国的税收法律法规规定,民间借贷行为中出借人取得的利息收入应依法缴纳增值税及其附加、个人所得税或企业所得税。

(一)增值税及其附加

根据《关于全面推开营业税改征增值税试点的通知》(财税[2016]36号)附件《销售服务、无形资产、不动产注释》第一条第(五)项规定,凡是以货币资金投资收取的固定利润的行为,都属于增值税法定义的“贷款服务”。以提供贷款服务取得的全部利息及利息性质的收入申报缴纳增值税。附加税以增值税的存在和征收为前提和依据,通常包括城市维护建设税、教育费附加、地方教育费附加。

民间借贷属于贷款服务,在提供贷款服务的个人或单位需要缴纳增值税。一般纳税人的增值税税率为6%,小规模纳税人的增值税税率为3%。对于企业来说,如果约定了利息,则贷款服务的进项税额(例如利息支出)不得从销项税额中扣除;如果是无偿借贷,则视同销售,需要缴纳相应的增值税。

(二)个人所得税

根据《个人所得税法》第二条第六项规定:利息、股息、红利所得应当缴纳个人所得税。第三条第三项规定,利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得,适用比例税率,税率为百分之二十。

《个人所得税法实施条例》第六条第六项规定,利息、股息、红利所得,是指个人拥有债权、股权而取得的利息、股息、红利所得。

因此,民间借贷取得的利息收入应当属于利息所得,个人依法按20%税率缴纳个人所得税。

(三)企业所得税

根据《中华人民共和国企业所得税法》第六条规定: 企业所得税法第三条所称所得,包括销售货物所得、提供劳务所得、转让财产所得、股息红利等权益性投资所得、利息所得、租金所得、特许权使用费所得、接受捐赠所得和其他所得。

第三十八条 企业在生产经营活动中发生的下列利息支出,准予扣除:(二)非金融企业向非金融企业借款的利息支出,不超过按照金融企业同期同类贷款利率计算的数额的部分。

因此,企业之间相互借款,属于民间借贷,按照贷款服务缴纳增值税。

贷款服务,是指将资金贷与他人使用而取得利息收入的业务活动。各种占用、拆借资金取得的收入,包括金融商品持有期间(含到期)利息(保本收益、报酬、资金占用费、补偿金等)收入、信用卡透支利息收入、买入返售金融商品利息收入、融资融券收取的利息收入,以及融资性售后回租、押汇、罚息、票据贴现、转贷等业务取得的利息及利息性质的收入,按照贷款服务缴纳增值税。

同时,企业收到的借款利息仍需缴纳企业所得税。企业的利息收入应按规定并入收入总额计算缴纳企业所得税。企业所得税法第六条第(五)项所称利息收入,是指企业将资金提供他人使用但不构成权益性投资,或者因他人占用本企业资金取得的收入,包括存款利息、贷款利息、债券利息、欠款利息等收入。

另外还需注意,实操中发现公司中较多的个人股东从公司挪用款项出来,用个人名义贷款给借款人以便收取利息,这类行为若跨年未归还,则还涉及缴纳分红所得的个人所得税,根据财政部 国家税务总局关于规范个人投资者个人所得税征收管理的通知(财税【2003】158号 )规定:纳税年度内个人投资者从其投资企业(个人独资企业、合伙企业除外)借款,在该纳税年度终了后既不归还,又未用于企业生产经营的,其未归还的借款可视为企业对个人投资者的红利分配,依照“利息、股息、红利所得”项目计征个人所得税。

![]()

微信扫一扫打赏

微信扫一扫打赏