最近几年因公司清算注销等情形而发生的股票非交易过户常常发生,非交易过户引发的补税案例也日渐增多。本文从案例出发,对公司股票因非交易过户而引起的税务风险进行提示,以助纳税人依法合规地做好税务风控管控。

一、案情简述

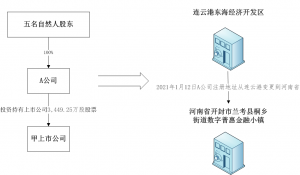

A公司成立于2010年10月28日,股东为甲上市公司的高管或高管亲属,截至2021年1月1日,A公司持有甲上市公司3,449.25万股股票。2021年1月12日,A公司从连云港东海经济开发区搬迁到河南省开封市兰考县桐乡街道数字普惠金融小镇。此时的股权架构图如下:

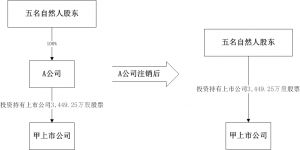

2021年3月26日,A公司在兰考县市场监督管理局办理了注销登记,其名下持有的甲上市公司的所有股票全部按持股比例分配给了5名自然人股东,在兰考县市场监督管理局办理了工商变更后,A公司的5名股东对甲上市公司的持股方式从间接持股变为直接持股,此时股权架构图如下:

2022年9月5日,国家税务总局开封市税务局第三稽查局在官网上公开了对A公司的《税务事项通知书》,内容如下:你公司持有上市公司股份 3,449.25 万股无限售流通股股票(占公司总股本的 9.77%)已通过证券非交易过户的方式登记至5名自然人名下,相关手续已办理完毕。你公司存在少缴企业所得税税款的情况。

根据《中华人民共和国税收征收管理法》第三十八条的规定,现责成你单位自收到本通知书之日起30日内向税务机关国家税务总局开封市税务局第三稽查局缴纳应纳2021年度企业所得税税款134,453,675.77元。鉴于你单位已注销登记,应纳2021年度企业所得税税款134,453,675.77元按股东投资比例向原股东5人追缴。

二、非交易过户概述

非交易过户是指不通过场内或场外交易的形式,而使股票的所有权在出让人和受让人之间的过户。

根据中国证券登记结算有限责任公司2023年2月17日修订的《证券非交易过户业务实施细则》显示,非交易过户主要包括继承、向经登记的境内慈善组织基金会捐赠、离婚、法人终止等情形下依法进行财产分割、法人资格丧失和私募资产管理所涉证券过户等经中国证监会认定的情形。

三、公司法及证券类法规层面的“非交易过户”

根据《公司法》第186条第二款的规定,注销公司所持有的目标公司股权应当归属于股东财产,若注销前对其持有的目标公司股权未进行处理,则其注销前登记在册的股东,在公司注销后亦可就注销公司所持股权主张目标公司剩余财产分配权,即按照持股比例或注销公司章程中约定的剩余财产分配比例,对目标公司股权进行分割。

根据《中国证券登记结算有限责任公司证券登记规则》第十四条规定、《中国证券登记结算有限责任公司证券登记规则》第十六条规定、中国证券登记结算有限责任公司发布的《证券非交易过户业务实施细则(适用于继承、捐赠等情形)》第二条规定、中国证券登记结算有限责任公司发布的《证券非交易过户业务实施细则(适用于继承、捐赠等情形)》第三条规定、中国证券登记结算有限责任公司深圳分公司发布的“中国结算深业〔2023〕8号”《证券非交易过户业务指南》第1.2条规定,及中国证券登记结算有限责任公司深圳分公司发布的“中国结算深业〔2023〕8号”《证券非交易过户业务指南》第1.3条的规定,综合上述公司法及证券类法规的相关规定,公司法对公司注销后其持有的目标公司股权或股票的处理有明确的规定,同时证券类相关法规也对股票的非交易过户变更登记做出了明确规定。

四、税法层面的非交易过户

由上述第三部分的分析可知,“非交易过户”的行为是合法合规的,但是否需要在非交易过户时缴纳税款呢?因我国在税法层面并没有明确规定“非交易过户”的概念,所以本部分主要从增值税、企业所得税、印花税三个税种角度分析在非交易过户情形下,纳税人是否存在纳税义务。

1、关于增值税

根据《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件1第一条、附件2第一条、附件3第一条规定,单位转让上市公司股票属于金融商品转让,需要按照卖出价减去买入价后的余额计算缴纳增值税。此时的卖出价,应该是清算企业做出剩余财产分配决定时的股票交易价格。但个人从事金融商品转让业务免征增值税。

根据《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件1:《营业税改征增值税试点实施办法》第十四条规定可知,只有用于公益事业捐赠的股票不需要视同销售。

根据《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件2:《营业税改征增值税试点有关事项的规定》第一条规定可见,除土地使用权以外的无形资产、金融商品等的转让行为,不属于上述规定的不征税范围,应按规定征收增值税。

综上,笔者认为股票非交易过户的行为应当按照法律法规的规定缴纳增值税。

2、关于企业所得税

根据国税函〔2008〕828号《关于企业处置资产所得税处理问题的通知》第二条规定可知,若公司通过“证券非交易过户”的方式,将登记在其名下的股票变更至其股东名下,在税法层面,股票的所有权属已经发生改变,即由上一层股东变更为上上一层股东名下,该等变更行为实质上属于股权转让。

根据国家税务总局国税函〔2010〕79号《关于贯彻落实企业所得税法若干税收问题的通知》第三条规定可见,股票非交易过户,按照交易日证券的市场价格确定股权转让收入,扣除为取得该证券所发生的成本后,确定股权转让所得,缴纳企业所得税。

3、关于印花税

根据《印花税法》规定,证券交易的印花税为成交额的1‰,计税基础是成交金额。证券交易印花税是对证券交易的转让方征收,而不是受让方。证券登记结算机构为证券交易印花税的扣缴义务人,需要向其机构所在地主管税务机关申报银行结算税款及利息。《印花税法》对于非交易过户(除公益捐赠外)没有明确规定可以免税,因此继承、赠与(除公益捐赠外)等非交易过户行为所书立的合同都应当缴纳证券交易印花税。

从税法的角度分析,股票非交易过户实质属于股票转让行为及公司清算后的所得分配行为,应当依法缴纳企业所得税、个人所得税、增值税和印花税,本案例中相关税务机关未就分配阶段向全体自然人股东追缴个人所得税,若要追缴,5名自然人股东应以其分得的公司剩余资产的全部金额,减去股权原值和合理费用后的余额为应纳税所得额,适用“财产转让所得”税率缴纳个人所得税。因此,在股票非交易过户过程中涉及的相关税费应引起交易双方的重视。

随着“金税四期”上线、大数据稽查的使用、国家对税收征管的加强和各部门沟通协调机制的完善,税收监管越来越智能化、信息化,企业应该注重税务风险的防范,切莫因不合规操作而增加税务风险。

附文中提到的法律法规供参考:

[1]《公司法》第186条第二款规定:“公司财产在分别支付清算费用、职工的工资、社会保险费用和法定补偿金,缴纳所欠税款,清偿公司债务后的剩余财产,有限责任公司按照股东的出资比例分配,股份有限公司按照股东持有的股份比例分配。”

[2]《中国证券登记结算有限责任公司证券登记规则》第十四条规定,“证券过户登记包括证券交易所集中交易过户登记(以下简称集中交易过户登记)和非集中交易过户登记(以下简称非交易过户登记)。

[3]《中国证券登记结算有限责任公司证券登记规则》第十六条规定,“证券因以下原因发生转让的,可以办理非交易过户登记:(一)股份协议转让;(二)司法扣划;(三)行政划拨;(四)继承、捐赠、依法进行的财产分割;(五)法人合并、分立,或因解散、破产、被依法责令关闭等原因丧失法人资格;(六)上市公司的收购;(七)上市公司回购股份;(八)上市公司实施股权激励计划;(九)相关法律、行政法规、中国证监会规章及本公司业务规则规定的其他情形。”

[4]中国证券登记结算有限责任公司发布的《证券非交易过户业务实施细则(适用于继承、捐赠等情形)》第二条规定:“本细则所称证券是指登记在本公司开立的证券账户(不含开放式基金账户)中的股票(不含非流通股)、存托凭证、债券、基金等在证券交易所、全国中小企业股份转让系统交易的证券品种。”

[5]中国证券登记结算有限责任公司发布的《证券非交易过户业务实施细则(适用于继承、捐赠等情形)》第三条规定:“本细则规定的证券非交易过户业务包括以下情形:(一)继承所涉证券过户;(二)捐赠所涉证券过户,指向基金会捐赠所涉证券过户,且基金会是在民政部门登记并被认定为慈善组织的基金会(不含境外基金会代表机构);(三)依法进行的财产分割所涉证券过户,暂仅指离婚情形;(四)法人资格丧失所涉证券过户;(五)私募资产管理所涉证券过户;(六)中国证监会认定的其他情形。”

[6]中国证券登记结算有限责任公司深圳分公司发布的“中国结算深业〔2023〕8号”《证券非交易过户业务指南》第1.2条规定:“登记在深市证券账户(不含开放式基金账户)中的股票、存托凭证、债券、基金等证券的非交易过户业务,适用本指南。”

[7]中国证券登记结算有限责任公司深圳分公司发布的“中国结算深业〔2023〕8号”《证券非交易过户业务指南》第1.3条规定:“本指南所称证券非交易过户业务包括因证券协议转让(含行政划拨)、继承(含遗赠,下同)、向基金会捐赠、离婚财产分割、法人终止、私募资产管理产生的证券非交易过户,证券公司定向资产管理业务所涉证券划转和社保基金证券账户所持证券划转等。”

[8]《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)

[9]《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件1:《营业税改征增值税试点实施办法》第十四条规定:“下列情形视同销售服务、无形资产或者不动产:……(二)单位或者个人向其他单位或者个人无偿转让无形资产或者不动产,但用于公益事业或者以社会公众为对象的除外”。

[10]《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件2:《营业税改征增值税试点有关事项的规定》第一条规定:“……在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,其中涉及不动产、土地使用权转让行为,不征收增值税。”

[11]国税函〔2008〕828号《关于企业处置资产所得税处理问题的通知》第二条规定,“二、企业将资产移送他人的下列情形,因资产所有权属已发生改变而不属于内部处置资产,应按规定视同销售确定收入。(一)用于市场推广或销售;(二)用于交际应酬;(三)用于职工奖励或福利;(四)用于股息分配;(五)用于对外捐赠;(六)其他改变资产所有权属的用途。”

[12]国家税务总局国税函〔2010〕79号《关于贯彻落实企业所得税法若干税收问题的通知》第三条规定“关于股权转让所得确认和计算问题。企业转让股权收入,应于转让协议生效、且完成股权变更手续时,确认收入的实现。转让股权收入扣除为取得该股权所发生的成本后,为股权转让所得。”

[13]《印花税法》

[14]《证券非交易过户业务实施细则》

[15]《公司法》

[16]《中国证券登记结算有限责任公司证券登记规则》

微信扫一扫打赏

微信扫一扫打赏